Ako si vybrať tú správnu hypotéku

Úrokové sadzby hypotekárnych úverov klesajú k historickému minimu, trh s nehnuteľnosťami sa viditeľne rozhýbal. Ak si chcete zabezpečiť prvé bývanie alebo zlepšiť svoj súčasný štandard, zdá sa, že je ten správny čas na kúpu.

Hypotéky sú osvedčeným spôsobom, ako si pomerne rýchlo zaistiť sumu potrebnú na kúpu nehnuteľnosti, ktorá sa aj pri malých bytoch počíta v desiatkach tisíc eur. Úverové produkty sú však jedny z najzložitejších na finančnom trhu. Ovplyvňuje ich veľké množstvo faktorov, na základe ktorých môže byť konkrétne riešenie viac alebo menej výhodné. Rovnako ako je potrebné vyberať a hľadať tú správnu nehnuteľnosť, je teda potrebné venovať pozornosť aj výberu správneho úveru na jej financovanie.{R1}

Úrok nie je všetko

Aj keď práve na nízky úrok lákajú klientov reklamy bánk, pri výber „zdravého“ úveru sa treba zamerať nielen na výšku úrokovej sadzby (ktorá je, samozrejme, dôležitá), ale aj na RPMN, teda na ročnú percentuálnu mieru nákladov. V tej sú zahrnuté okrem úroku aj všetky náklady a poplatky spojené s úverom na ročnej báze. Podstatná je tiež doba fixácie úrokovej sadzby či doba splatnosti úveru. Doba fixácie, teda čas, na ktorý sú nastavené konkrétne parametre úveru, totiž ovplyvňuje jeho celkové preplatenie. Pri kratšej fixácii je preplatenie nižšie, stúpa však splátka úveru, čo môže mať negatívny dopad na rodinný rozpočet. Aj nastavenie maximálnej doby fixácie, s ktorou je spojená nižšia splátka, ale môže byť jednou z ciest na zníženie preplatenia úveru. Podmienkou je jeho skoršie splatenie, na ktoré je potrebná súčasná tvorba kapitálu, ideálne s väčším zhodnotením, ako je úrok na hypotekárnom úvere. Pri stanovení výšky mesačnej splátky je teda dobré pamätať aj na možnosť vytvárania ďalšieho kapitálu prostredníctvom investovania. Keďže ide o pomerne zložitú problematiku, v tomto smere je najlepšie obrátiť sa na odborníkov.

odborník radí

Ing. Tomáš Dányi

Partners Group

tomas.danyi@partnersgroup.sk

Precíznym plánovaním v dostatočnom predstihu a vďaka radám odborníka môžete ušetriť tisíce eur a predísť problémom, ktoré pri takom dlhodobom záväzku, akým je hypotekárny úver, môžu časom vzniknúť.

Nebude to na 100 %

Tohtoročnou novinkou je zákon, ktorý vstúpil do platnosti v marci a zásadne ovplyvnil financovanie bývania. Banky v ňom totiž dostali usmernenie, aby postupne znížili pomer úverov so 100 % LTV (Loan to value – pomer medzi sumou hypotekárneho úveru a hodnotou zakladanej nehnuteľnosti). Väčšina klientov teda dnes dostane hypotéku maximálne do 90 % hodnoty zabezpečenia. Banky ponúkajú možnosť dofinancovania sumy potrebnej na kúpu nehnuteľnosti formou bezúčelových alebo účelových spotrebných úverov, tie však vyššími úrokovými sadzbami zvyšujú celkové preplatenie. Preto je veľmi dôležitá včasná príprava a plánovanie s dostatočným predstihom, aby ste mali vytvorený potrebný kapitál.

Koľko vám požičajú?

Ak si chcete urobiť približnú predstavu o tom, koľko peňazí vám banka v rámci hypotekárneho úveru požičia, musíte v prvom rade vedieť, koľko ste schopní mesačne splácať. Samozrejme, nejde o váš odhad. Táto suma sa vypočíta na základe vášho čistého mesačného príjmu a existujúcich záväzkov, kam patria spotrebné úvery, kredity, povolené prečerpanie na bežnom účte atď. K faktorom, ktoré ovplyvňujú maximálnu možnú výšku úveru, patrí aj vzdelanie a to, či o úver žiada jedna osoba alebo napríklad manželia.

Vďaka mimoriadne nízkym úrokovým sadzbám je dnes financovanie bývania formou hypotekárneho úveru dostupnejšie ako kedykoľvek predtým.

Počítajte so zmenou

Vďaka mimoriadne nízkym úrokovým sadzbám je dnes financovanie bývania formou hypotekárneho úveru dostupnejšie ako kedykoľvek predtým, dôležité je však uvedomiť si, že ide o dlhodobý záväzok a podmienky úveru sa môžu v budúcnosti zmeniť v závislosti od vývoja úrokových sadzieb. To sa odrazí na výške splátky úveru. Aj na tento fakt je potrebné myslieť pri zvažovaní podmienok hypotéky. V súčasnosti patrí medzi najvýhodnejšie trojročná fixácia – klient si tak môže zafixovať výhodnú sadzbu a neskôr predĺžiť fixáciu na päťročnú, čím získa na dlhšie obdobie zaujímavý úrok. To však závisí aj od vývoja úrokových sadzieb. Faktom je, že úrokové sadzby v budúcnosti určite porastú, tempo rastu sa ale nedá predpokladať.

Pripravte sa aj na ďalšie platby

V súvislosti s vybavovaním hypotéky sa treba pripraviť aj na náklady, ktoré vás čakajú na začiatku a počas celého procesu: záloha za byt realitnej kancelárii, vklad záložného práva k nehnuteľnosti do katastra, poplatok za poskytnutie úveru. Okrem pravidelných splátok hypotekárneho úveru vás čakajú aj ďalšie mesačné platby, ktoré s ním súvisia. Poskytnutie hypotéky obvykle banka podmieňuje poistením kupovanej nehnuteľnosti, prípadne aj ochranou príjmov pre prípad straty schopnosti pracovať pre zdravotné problémy. Samozrejme, tieto poistenia by mali byť aj vaším záujmom. Rozumné je pamätať aj na vytváranie dostatočnej finančnej rezervy pre prípad straty zamestnania alebo iných neočakávaných udalostí.

Internet je len začiatok

Výborným zdrojom základných informácií sú určite stránky jednotlivých bánk. Ak si chcete urobiť prehľad, môžete využiť aj jeden z najrelevantnejších portálov www.financnykompas.sk, kde sa dajú jednoducho porovnať ponuky hypotekárnych úverov od všetkých bánk, zorientujete sa aj v poplatkoch a preplatení. Finančný kompas vznikol v spolupráci Maroša Ovčarika, nezávislého finančného analytika, a spoločnosti Partners Group SK, ktorá patrí k lídrom v oblasti poskytovania finančných služieb. Po nájdení úverov, ktoré vám vyhovujú, by ste so svojou požiadavkou mali navštíviť pobočku. Nie je totiž zaručené, že splníte podmienky na získanie najvýhodnejšej úrokovej sadzby alebo doby splácania, akú si predstavujete. Ďalšou možnosťou je obrátiť sa na nezávislých finančných sprostredkovateľov, ktorí dokážu posúdiť všetky faktory a poradiť vám s výberom, prípravou aj plánovaním. Vďaka komplexnej službe finančného plánovania si navyše môžete znížiť celkové náklady spojené s financovaním bývania aj o 20 až 30 %.

TEXT TOMÁŠ DÁNYI

FOTO THINKSTOCK.COM

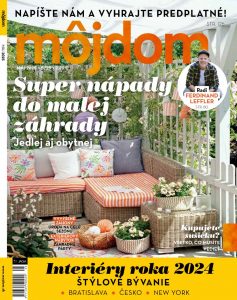

ZDROJ časopis Môj dom 10/2015, JAGA GROUP, s.r.o.